Comprendre ce qu’est une crise financière

Une définition simple pour commencer

Une crise financière, c’est quand tout dérape dans le monde de l’argent. Elle survient quand les banques, les marchés financiers ou les monnaies ne tiennent plus la route. Ça peut prendre la forme d’un effondrement boursier, d’une crise bancaire ou d’une chute brutale de la monnaie. Le point commun ? Une perte de confiance massive qui fait boule de neige.

Trois grands types de crise

- Crise bancaire : les banques se retrouvent en galère de liquidités ou font carrément faillite.

- Crise boursière : les actions chutent violemment, souvent après une bulle spéculative.

- Crise de change : une monnaie s’effondre parce que les marchés la fuient.

Ces crises sont souvent liées entre elles, et peuvent se propager d’un secteur à l’autre, puis à l’économie réelle.

Ce qui provoque les crises financières

Des comportements mimétiques et irrationnels

Les investisseurs suivent souvent le mouvement sans réfléchir, par peur de manquer une opportunité ou de tout perdre. C’est ce qu’on appelle le comportement mimétique. Quand tout le monde achète, les prix montent. Mais si la peur s’installe, tout le monde vend en panique : c’est le krach.

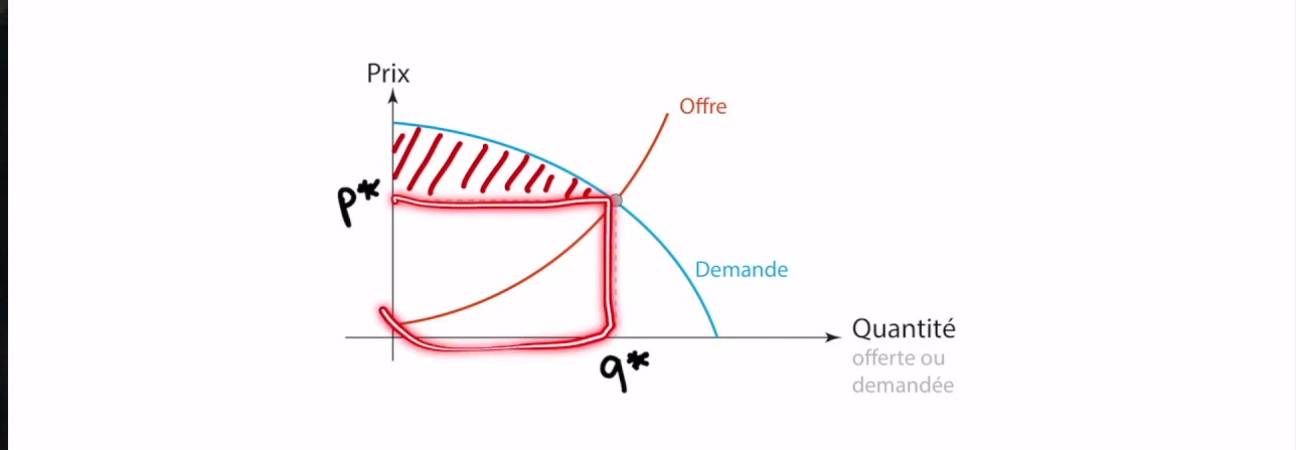

La formation de bulles spéculatives

Une bulle spéculative se forme quand les prix s’envolent sans lien avec la réalité économique. Le jour où tout le monde se rend compte que ces prix sont artificiels, la bulle éclate et la crise commence.

L’aléa moral : prendre des risques sans assumer

Quand les banques savent qu’elles seront sauvées par l’État en cas de souci, elles ont tendance à jouer avec le feu. C’est le cas des banques « too big to fail », trop grosses pour qu’on les laisse tomber.

L’asymétrie d’information

Certains agents ont plus d’infos que d’autres, et en profitent. Ceux qui n’ont pas toutes les données se basent sur les actions des autres, pensant qu’ils savent mieux. Ça renforce les comportements mimétiques.

La titrisation excessive

La titrisation permet de transformer des crédits en titres financiers que l’on revend sur les marchés. C’est pratique, mais ça peut aussi diluer les risques, les rendre invisibles, et provoquer des dérapages comme dans la crise des subprimes de 2008.

Comment une crise se propage à l’économie réelle

L’effet de richesse négatif

Quand les actifs perdent de la valeur, les gens se sentent moins riches. Résultat : ils dépensent moins, l’économie ralentit.

Les ventes forcées et la chute du collatéral

Pour rembourser leurs dettes, les agents doivent souvent vendre en urgence leurs actifs (maisons, actions, etc.). Cette vague de vente fait chuter les prix, ce qui aggrave la crise.

La contraction du crédit

En temps de crise, les banques prêtent moins, par peur du risque. Les entreprises n’investissent plus, les ménages achètent moins, et toute l’activité économique ralentit.

Exemples de crises historiques

1929 : le krach de Wall Street

Une bulle boursière alimente une vague de spéculation. Tout s’écroule en octobre 1929, les banques font faillite, la production chute, le chômage explose. La crise devient mondiale.

2008 : la crise des subprimes

Des crédits immobiliers risqués sont accordés à la chaîne. Quand les remboursements ne suivent plus, les banques se retrouvent avec des actifs pourris. Panique, faillites, et récession globale.

Réguler pour éviter la prochaine crise

Mieux encadrer les banques

Des règles appelées ratios de solvabilité obligent les banques à avoir assez de fonds propres pour couvrir leurs risques. C’est l’idée des accords de Bâle, dont le dernier en date est Bâle III.

Le rôle des banques centrales

Les banques centrales comme la BCE surveillent les banques, vérifient leur solidité via des stress tests, interviennent en cas de besoin pour prêter des liquidités, et éviter les paniques bancaires.

Des autorités de contrôle nationales et européennes

En France, l’ACPR veille à la bonne conduite des banques. Au niveau européen, le MSU (mécanisme de surveillance unique) permet à la BCE de superviser les grandes banques.

Une coopération internationale

La finance est globale, donc la régulation doit l’être aussi. Des projets comme BEPS (contre l’optimisation fiscale) ou FATCA (sur l’échange d’informations) cherchent à rendre le système plus stable.

Des idées en débat

- Taxer les transactions financières pour freiner la spéculation

- Limiter l’effet des agences de notation, parfois accusées de créer la panique

- Créer un « prêteur en dernier ressort » mondial, capable d’aider les États ou institutions en difficulté

Mieux encadrer les nouveaux acteurs

Avec la montée en puissance des cryptomonnaies, fintechs et plateformes de trading en ligne, il est crucial de penser à une régulation adaptée à ces nouvelles pratiques.

Pourquoi c’est crucial pour les jeunes générations

Les crises financières ont un impact concret sur la vie quotidienne : emploi, logement, difficultés à emprunter, perte de confiance. Comprendre leur fonctionnement et leur régulation, c’est aussi être en mesure de mieux prévoir, anticiper et agir.

Les jeunes, en tant que futurs citoyens, entrepreneurs ou salariés, ont tout intérêt à maîtriser ces mécanismes, pour peser dans les débats et défendre un modèle économique plus stable et plus juste.